総務大臣が定める固定資産評価基準に基づいて、売買実例価額等をもとに算定した「正常売買価格」を基礎として評価額を算出します。

「正常売買価格」:当事者間の事情等(売り急ぎや買い急ぎ)および将来における過度な期待に伴う高い価格など異常な条件による部分を排除して、その資産自体の本来の価値を適正に反映した価格。市では、地価公示価格や都道府県地価調査価格、不動産鑑定士(補)による鑑定評価格等を活用しています。

地目は、宅地、田および畑(併せて農地といいます。)、鉱泉地、池沼、山林、牧場、原野および雑種地をいいます。固定資産税の評価上の地目は、登記簿に登記されている地目にかかわりなく、その年の1月1日(賦課期日)現在の現況の地目によります。

地積は、原則として登記簿に登記されている地積によります。

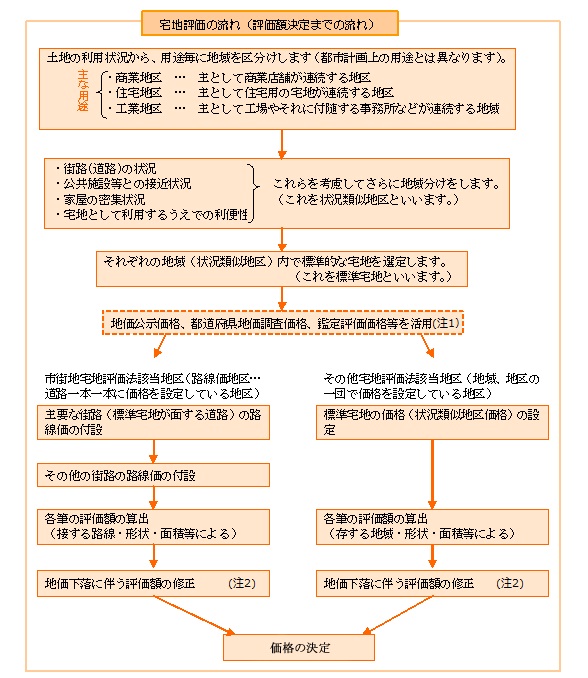

宅地評価の方法には市街地宅地評価法と、その他宅地評価法の2つがあり、宅地の所在によってどちらかの方法が用いられます。市街地宅地評価法は主要な街路毎に単価を設定する方法で、その他宅地評価法は地区毎に単価を設定する方法です。どちらの方法も土地の利用状況の類似する地域を区分けし、標準的な宅地を選定して地価公示価格や不動産鑑定評価価格を基に単価を設定しています。詳しくは 路線価と標準宅地について をご覧ください。

(注1)宅地や宅地に比準する土地の評価額は、平成6年度の評価替えから地価公示価格等の7割を目途に算定しています。

(注2)下落修正(時点修正):土地の価格は、基準年度(令和6年度)の価格を3年間据え置くことが原則ですが、据え置き年度において地価の下落があり、価格を据え置くことが適当ではないときは、価格の修正を行います。

農地(田および畑)は、次のように分類され、それぞれの方法で評価します。

農業経営が継続されることを前提に、農地としての生産力に着目し評価します。

原則として、宅地の場合と同様に標準地を選定し、その標準地の価格に比準して評価します。

都市計画法上の市街化区域内の農地を市街化区域農地と言います。市街化区域農地は現況が田畑であっても、すでに宅地等としての潜在的価値を有すると認められるため、状況が類似する付近の宅地等の評価額を基準として求めた価額から造成費を控除した価額によって評価します。

外見上農地としての形態を留めているが、実質的には宅地としての潜在的な価値を有している土地をいいます。宅地と同様に評価します。

農業委員会から農地中間管理機構と農地の貸し借りについて協議すべき勧告を受けた農地をいいます。農業振興地域内で勧告を受けた農地については、一般農地の価格に限界収益修正率(0.55)を割り戻した価額によって、その価額を求めます。

原則として、宅地の場合と同様に標準地を選定し、その標準地の価格に比準して評価します。ただし、宅地や農地に介在する山林や市街地近郊の山林については、状況が類似する付近の宅地の評価額に比準して求めた価額によって評価します。

宅地、農地、山林の場合と同様に、売買実例価額や付近の土地の評価額に基づく方法等により評価します。

住宅用地は、その税負担を特に軽減する必要から、その面積によって、小規模住宅用地とその他の住宅用地に分けて特例措置が適用されています。

住宅用地は、次の2種類に分類されます。

その土地の全部(家屋の床面積の10倍まで)が住宅用地の対象範囲となります。

アパートやマンションなどの敷地も該当します 。

その土地の面積(家屋の床面積の10倍まで)に一定の率を乗じて得た面積に相当する土地が住宅用地の対象範囲となります。

住宅の敷地の用に供されている土地とは、その住宅を維持し、またはその効用を果たすために使用されている一画地をいいます。

賦課期日(1月1日)現在において新たに住宅の建設が予定されている土地あるいは住宅が建設されつつある土地は、住宅の敷地とはなりません。

ただし、既存の家屋に替えてこれらの家屋が建築中であり、一定の要件を満たすと認められる土地については、所有者の申請に基づき住宅用地として取り扱うこととなります。

また、住宅が災害により滅失した場合で他の建物、構築物の用に供されていない土地は、2年間(長期にわたる避難の指示等が行われた場合には、避難等解除後3年間)に限り、住宅用地として取り扱われます。

なお、客観的に見て管理放棄され且つ著しく破損している家屋で「居住の用に供することができない」と判定したものについては、住宅用地とはならないため、住宅用地特例の適用を除外する場合があります。

住宅用地特例措置の対象となる「住宅用地」の面積は家屋の敷地面積に下表の住宅用地の率を乗じます。

| 家屋の区分 | 居住部分の割合 | 住宅用地の率 |

|---|---|---|

| (1) 専用住宅 | 全部 | 100パーセント |

| (2) (3)以外の併用住宅 | 4分の1以上2分の1未満 | 50パーセント |

| 2分の1以上 | 100パーセント | |

| (3) 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 50パーセント |

| 2分の1以上4分の3未満 |

75パーセント |

|

| 4分の3以上 |

100パーセント |

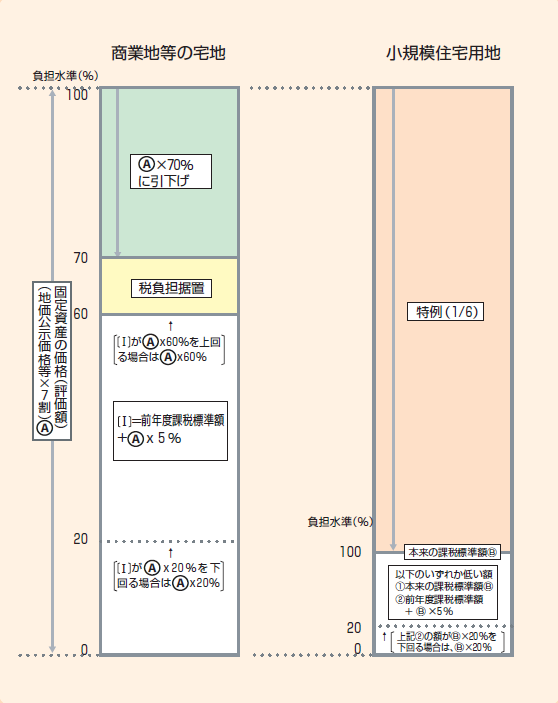

土地の固定資産税には、平成9年度から税負担の均衡化を図るために負担調整措置がとられています。

負担調整措置とは、地域や個々の土地によりばらつきのある「評価額に対する課税標準額の割合(課税標準額が評価額に対してどの程度まで達しているかを示す割合)」を均衡化するためのしくみです。

これは、評価額に対する課税標準額の割合が高い土地については税負担を引き下げ(または据え置き)、また、割合が低い土地については課税標準額を徐々に引き上げていくことによって、「評価額に対する課税標準額の割合」を一定の割合に近づけていこうとするものです。

原則として、今年度の評価額に対する前年度課税標準額の割合に応じて、その年度の課税標準額が算定される仕組みになっており、次の「商業地等の宅地(非住宅用地)」、「住宅用地の区分別」に計算します。

今年度の評価額に対する前年度課税標準額の割合が70パーセントを超える場合は

今年度の評価額

今年度の評価額 70パーセントとなります。

70パーセントとなります。また、前年度の課税標準額が今年度の評価額の70パーセントを下回る場合は次のとおりとなります。

前年度課税標準額

前年度課税標準額 今年度評価額

今年度評価額 5パーセント

5パーセントただし、計算した課税標準額(A)が次の場合は、下記のとおりとなります。

評価額の60パーセント

評価額の60パーセント 評価額の20パーセント

評価額の20パーセント 住宅用地についてはその税負担を軽減する課税標準の特例措置があるため、次のような計算方法で課税標準額を算出します。

住宅用地のうち、住宅1戸につき200平方メートルまでの部分を小規模住宅用地、それ以外の部分を一般住宅用地といい、それぞれ下記のとおり課税標準額が軽減されます。

評価額

評価額 6分の1

6分の1 評価額

評価額 3分の1

3分の1 評価額

評価額 3分の1

3分の1 評価額

評価額 3分の2

3分の2上記で算出した課税標準額(B)と前年度の課税標準額とを比較し、その割合に基づき以下の計算にしたがって、それぞれの課税標準額を計算します。

今年度の課税標準額

今年度の課税標準額 課税標準額(B)

課税標準額(B) 5パーセント

5パーセント 今年度の課税標準額(C)

今年度の課税標準額(C)ただし、計算した課税標準額(C)が次の場合は、下記のとおりとなります。

今年度の課税標準額

今年度の課税標準額 今年度の課税標準額

今年度の課税標準額

平成24年地方税法の改正により、固定資産税(土地)の負担調整措置は、これまで経過措置として一定の負担水準(90パーセント)を超えた住宅用地に対する課税標準額は据置かれていましたが、平成26年度からこの経過措置が廃止されました。

一般農地では、今年度の評価額に対する前年度課税標準額の割合に応じて、なだらかな税負担の調整措置が適用されます。

前年度課税標準額

前年度課税標準額 1.025

1.025 前年度課税標準額

前年度課税標準額 1.05

1.05 前年度課税標準額

前年度課税標準額 1.075

1.075 前年度課税標準額

前年度課税標準額 1.10

1.10また、市街化区域農地の課税標準額については、評価額の3分の1とすることとなっており、前年度の課税標準額が評価額の3分の1に達していない場合は、上の表にあてはめて計算します。

今年度の評価額 となります。

今年度の評価額 となります。土砂災害防止法に基づく新潟県の告示により土砂災害特別警戒区域に指定された土地は、建築物の構造規制や特定の開発行為に対する制限等が発生することから、その影響を考慮し、固定資産税の評価額に対して次のとおり減価を行います。

砂防指定地(砂防設備を要する土地または一定の行為を禁止し若しくは制限すべき土地として国が指定した一定の区域)では、土地利用上、一定の行為制限が行われることなどから、令和6年度から次のとおり固定資産評価額を減額します。