給与所得控除について、最低保障額が55万円から65万円へ10万円引き上げられました。

| 合計所得金額 | 給与所得控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 1,625,000円以下 | 65万円 | 55万円 |

| 1,625,000円超1,800,000円以下 | その収入金額×40%-10万円 | |

| 1,800,000円超1,900,000円以下 | その収入金額×30%+8万円 | |

(注)給与等の収入金額が190万円超の場合は変更ありません。

| 給与等の収入金額(A) | 給与所得金額 | |

|---|---|---|

| 650,999円まで | 0円 | |

| 651,000円~1,899,999円 | (A)-65万円 | |

| 1,900,000円~3,599,999円 | (A)÷4(千円未満切り捨て) (B) |

(B)×2.8- 8万円 |

| 3,600,000円~6,599,999円 | (B)×3.2-44万円 | |

| 6,600,000円~8,499,999円 | (A)×90%-110万円 | |

| 8,500,000円以上 | (A)-195万円 | |

| 給与等の収入金額(A) | 給与所得金額 | |

|---|---|---|

| 550,999円まで | 0円 | |

| 551,000円~1,618,999円 | (A)-55万円 | |

| 1,619,000円~1,619,999円 | 1,069,000円 | |

| 1,620,000円~1,621,999円 | 1,070,000円 | |

| 1,622,000円~1,623,999円 | 1,072,000円 | |

| 1,624,000円~1,627,999円 | 1,074,000円 | |

| 1,628,000円~1,799,999円 | (A)÷4(千円未満切り捨て) (B) |

(B)×2.4+10万円 |

| 1,800,000円~3,599,999円 | (B)×2.8-8万円 | |

| 3,600,000円~6,599,999円 | (B)×3.2-44万円 | |

| 6,600,000円~8,499,999円 | (A)×90%-110万円 | |

| 8,500,000円以上 | (A)-195万円 | |

生計を一にする19歳以上23歳未満の親族等(配偶者、青色及び白色事業専従者を除き、合計所得金額が58万円超123万円以下の者)を有する場合は、その納税義務者の総所得金額等から次のとおり控除します。

| 親族等の合計所得金額 | 控除額 | (参考)控除額(所得税) | |

|---|---|---|---|

| 58万円超85万円以下 | 45万円 | 63万円 | |

| 85万円超90万円以下 | 45万円 | 61万円 | |

| 90万円超95万円以下 | 45万円 | 51万円 | |

| 95万円超100万円以下 | 41万円 | 41万円 | |

| 100万円超105万円以下 | 31万円 | 31万円 | |

| 105万円超110万円以下 | 21万円 | 21万円 | |

| 110万円超115万円以下 | 11万円 | 11万円 | |

| 115万円超120万円以下 | 6万円 | 6万円 | |

| 120万円超123万円以下 | 3万円 | 3万円 | |

所得税における基礎控除の改正に伴い、扶養控除等の対象となる扶養親族等の所得要件が改正されました。

| 扶養親族等の区分 | 所得要件(注) | |

|---|---|---|

| 改正後 | 改正前 | |

| 扶養親族 同一生計配偶者 ひとり親の生計を一にする子 雑損控除の適用を認められる親族 |

58万円以下 | 48万円以下 |

| 配偶者特別控除の対象となる配偶者 | 58万円超133万円以下 | 48万円超133万円以下 |

| 勤労学生 | 85万円以下 | 75万円以下 |

子育て世帯、若者夫婦世帯が令和6年中に入居した場合において、令和4,5年度の借入限度額が維持されます。

令和7年度の市民税・県民税に係る合計所得金額が1,000万円超1,805万円以下の納税義務者のうち、控除対象配偶者を除く同一生計配偶者(国外居住者を除く)を有する納税義務者について、令和7年度市民税・県民税所得割が1万円減税されます。

(注)控除対象配偶者及び扶養親族分については、令和6年度に減税済みであるため、減税は行われません。

上場株式等の配当所得等や譲渡所得については、所得税と市民税・県民税において異なる課税方式の選択が可能とされてきましたが、令和6年度の市民税・県民税(令和5年分の所得税の確定申告)から、所得税と市民税・県民税とで異なる課税方式を選択することができなくなりました。

所得税で上場株式等の配当所得や譲渡所得などを確定申告すると、これらの所得は住民税でも所得に算入されます。

このことにより、扶養控除や配偶者控除などの適用、市民税・県民税の非課税判定、国民健康保険税や後期高齢者医療保険料、介護保険料などの算定に影響が出たり、各種行政サービスなどに影響が出たりする場合がありますのでご注意ください。

令和6年度の市民税・県民税から、年齢30歳以上70歳未満(注)の国外居住親族について、次のいずれにも該当しない場合は扶養控除の適用及び非課税限度額の適用対象から除外されます。

(注)年齢は前年の12月31日現在

詳細については、国税庁ホームページ「国外居住親族に係る扶養控除等の適用について」(外部リンク)<外部リンク>をご覧ください。

森林環境税とは、令和6年度から国内に住所のある個人に対して課税される国税であり、市町村において、市民税・県民税の均等割と併せて1人年額1,000円が徴収されます。

| 税目 | 令和5年度まで | 令和6年度から | |

|---|---|---|---|

| 国税(森林環境税) | - | 1,000円 | |

| 市県民税 均等割 |

県民税 | 1,500円 | 1,000円 |

| 市民税 | 3,500円 | 3,000円 | |

| 合計 | 5,000円 | 5,000円 | |

森林環境税の税収は、国が森林環境譲与税として都道府県・市町村に配分し、間伐や人材育成、木材利用の促進や普及啓発等の「森林整備及びその促進に関する費用」に充てることとされています。

上越市における森林環境譲与税の使途は、次のページをご覧ください。

公的年金等に係る所得のみの年金受給者の人で、年金から市民税・県民税が特別徴収されている人に対し、森林環境税課税の経過措置として、令和6年度に限り年度後半の本徴収にて森林環境税が課税されます。

そのため、仮徴収部分にて令和6年度市民税・県民税の課税が完結する人は以下のような課税方法となります。

例:年税額が8,000円(所得割:3,000円、均等割4,000円、森林環境税1,000円)の場合

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 | |

|---|---|---|---|---|---|---|

| 仮徴収(注1) | 4,000円 | 4,000円 | 4,000円 | |||

| 当初賦課決定後 | 4,000円 | 3,000円 | 0円 | 400円 | 300円 | 300円 |

上記の場合、仮徴収分の差額として5,000円が還付となりますが、10月以降、森林環境税税額が年金から特別徴収されます。

注1:仮徴収税額は、昨年の年金からの特別徴収税額を基に算出します。

令和7年度以降の市民税・県民税の課税については、仮徴収でも森林環境税の課税が可能となるため、上の表と同じ条件において、下記のとおりとなります。

例:年税額が8,000円(所得割:3,000円、均等割4,000円、森林環境税1,000円)の場合

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 | |

|---|---|---|---|---|---|---|

| 仮徴収(注1) | 4,000円 | 4,000円 | 4,000円 | |||

| 当初賦課決定後 | 4,000円 | 4,000円 | 0円 | 0円 | 0円 | 0円 |

この場合、仮徴収分の差額として4,000円が還付となります。

令和6年度分市民税・県民税に限り、定額減税の実施により、納税義務者及び配偶者を含む扶養親族1人につき、市民税・県民税が1万円控除されます。

ただし、以下のいずれかに該当する場合は対象外となります。

納税義務者の市民税・県民税所得割額から、下記のとおり控除されます。ただし、定額減税額が市民税・県民税所得割額を超える場合には、所得割額が控除限度額となります。

計算例は以下のとおりとなります。(計算式は、市民税・県民税所得割額-定額減税額=定額減税後の市民税・県民税所得割額とします。)

(例1)控除対象配偶者及び扶養親族がいない、市民税・県民税所得割額が14万円の人

(例2)控除対象配偶者及び2名の扶養親族がいる、市民税・県民税所得割額が14万円の人

(例3)控除対象配偶者及び扶養親族がいない、市民税・県民税所得割額が3,000円の人

(注意)定額減税は、他の税額控除を全て控除した後の所得割額から控除されます。そのため、配当割額控除・株式等譲渡所得割額控除を行い、市民税・県民税所得割額が全額控除された場合、定額減税の対象とはなりません。また、定額減税は寄附金控除よりも後に控除されるため、都道府県・市区町村に対する寄附金(ふるさと納税)の特例分の計算に対して、影響がありません。

定額減税に伴い、市民税・県民税、森林環境税の徴収方法が変わる場合があります。ただし、年度の途中で徴収区分の切り替えや、税額に変更が生じた場合等は、通常と同様の期割計算となります。

(例1)市民税・県民税均等割及び森林環境税のみ課税のため定額減税の対象外となる人

| 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | 4月 | 5月 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 5,000円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 |

(例2)定額減税の対象で、定額減税によって所得割額が0となり、市民税・県民税均等割及び森林環境税のみ課税となった人

| 6月 | 7月 | 8月 | 9月 | 10月 | 11月 | 12月 | 1月 | 2月 | 3月 | 4月 | 5月 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 0円 | 5,000円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 | 0円 |

(例1)年税額が30,000円(定額減税額30,000円、定額減税前年税額60,000円)の人

| 1期 | 2期 | 3期 | 4期 | |

|---|---|---|---|---|

| 減税前 | 15,000円 | 15,000円 | 15,000円 | 15,000円 |

| 減税後 | 0円 | 0円 | 15,000円 | 15,000円 |

(例2)年税額が5,000円(定額減税額10,000円、定額減税前年税額15,000円)の人

| 1期 | 2期 | 3期 | 4期 | |

|---|---|---|---|---|

| 減税前 | 6,000円 | 3,000円 | 3,000円 | 3,000円 |

| 減税後 | 0円 | 0円 | 2,000円 | 3,000円 |

(例1)年税額が8,000円(定額減税額10,000円、定額減税前年税額18,000円)の人

| 年金からの特別徴収税額 | 4月 | 6月 | 8月 | 10月 | 12月 | 2月 |

|---|---|---|---|---|---|---|

| 減税前 | 3,000円 | 3,000円 | 3,000円 | |||

| 減税後 | 2,000円 | 3,000円 | 3,000円 | |||

| 普通徴収税額 | 1期 | 2期 | 3期 | 4期 | ||

| 減税前 | 4,500円 | 4,500円 | ||||

| 減税後 | 0円 | 0円 |

前年度から引き続き年金から特別徴収が行われている人は本徴収分から定額減税が行われるため、以下のとおりとなります。

例:年税額が26,500円(定額減税額10,000円、定額減税前年税額36,500円)の場合

| 4月 | 6月 | 8月 | 10月 | 12月 | 2月 | |

|---|---|---|---|---|---|---|

| 減税前 | 5,000円 | 5,000円 | 5,000円 | 7,500円 | 7,000円 | 7,000円 |

| 減税後 | 5,000円 | 5,000円 | 5,000円 | 0円 | 4,500円 | 7,000円 |

住宅ローン控除の適用期限を4年間延長するとともに、次のとおり改正されます。

| 新築・既存等 | 住宅の環境性能等 | 借入限度額 | 控除率 | 控除期間 | |

|---|---|---|---|---|---|

| 令和4・5年入居 | 令和6・7年入居 | ||||

|

新築住宅 買取再販(注1) |

長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 0.7% |

13年間 (注2) |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | |||

| その他の住宅(注2) | 3,000万円 | 0円(注2) | |||

| 既存住宅 |

長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 |

3,000万円 | 10年間 | ||

| その他の住宅 | 2,000万円 | ||||

医療費控除の特例(セルフメディケーション税制)について、適用期間が延長になります。令和4年1月1日から令和8年12月31日までに購入したスイッチOTC医薬品が対象に追加されます。

(注)確定申告または市・県民税の申告については、各年分ごとの申告が必要となります。

民法改正による成年年齢引下げに伴い、令和5年度課税から、賦課期日(1月1日)現在で18歳以上の場合は、市・県民税の非課税判定における未成年者には該当しません。

また、既婚者または婚姻歴がある場合は、18歳未満であっても未成年者とみなされません。

住宅ローン控除の控除期間を13年とする特例の適用期限(注1)が延長され、一定の期間に契約した場合、令和3年1月1日から令和4年12月31日までに入居した方が対象となりました(注2)。

また、この延長した部分に限り、合計所得金額1,000万円以下の者について、面積要件が「50平方メートル以上」から「40平方メートル以上」に緩和されました。

子育て支援の観点から、保育を主とする国や地方自治体からの子育てに係る助成等について非課税とされました。対象範囲は、子育てに係る施設・サービス利用料に対する助成等です。

特定寄附金の受領書が地方自治体(ふるさと納税)であるときは、寄附先の自治体から発行される「寄附金額受領書証明書」の代わりに、国税庁長官が指定した特定事業者が発行する年間寄附額を記載した「寄附金控除に関する証明書」を添付することでも可能となりました。

令和4年1月1日以降に支払を受ける退職手当等については、雇用の流動化等に配慮し、勤続年数5年以下の法人役員等以外に支払われる退職金について、退職所得控除額を控除した残額のうち300万円を超える部分については2分の1課税が適用されません。

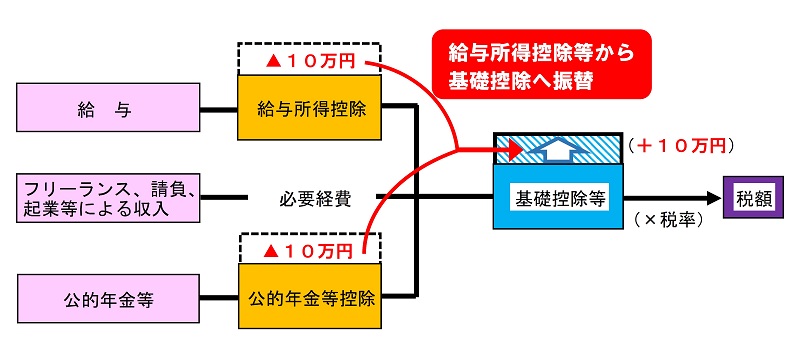

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、特定の収入にのみ適用される給与所得控除及び公的年金等控除の控除額は、一律10万円引き下げとなり、どのような所得にも適用される基礎控除の控除額は10万円引き上げられました。

次のとおり改正となりました。

| 給与収入金額 | 給与所得金額 | |

|---|---|---|

| 550,999円以下 | 0円 | |

| 551,000円~1,618,999円 | 収入金額-550,000円 | |

| 1,619,000円~1,619,999円 | 1,069,000円 | |

|

1,620,000円~1,621,999円 |

1,070,000円 | |

| 1,622,000円~1,623,999円 | 1,072,000円 | |

| 1,624,000円~1,627,999円 | 1,074,000円 | |

| 1,628,000円~1,799,999円 |

収入金額÷4=A |

A×2.4+100,000円 |

| 1,800,000円~3,599,999円 | A×2.8-80,000円 | |

| 3,600,000円~6,599,999円 | A×3.2-440,000円 | |

| 6,600,000円~8,499,999円 | 収入金額×0.9-1,100,000円 | |

| 8,500,000円以上 | 収入金額-1,950,000円 | |

| 給与収入金額 | 給与所得金額 | |

|---|---|---|

| 650,999円以下 | 0円 | |

| 651,000円~1,618,999円 | 収入金額-650,000円 | |

| 1,619,000円~1,619,999円 | 969,000円 | |

| 1,620,000円~1,621,999円 | 970,000円 | |

| 1,622,000円~1,623,999円 | 972,000円 | |

| 1,624,000円~1,627,999円 | 974,000円 | |

| 1,628,000円~1,799,999円 |

収入金額÷4=A |

A×2.4 |

|

1,800,000円~3,599,999円 |

A×2.8-180,000円 | |

| 3,600,000円~6,599,999円 | A×3.2-540,000円 | |

| 6,600,000円~9,999,999円 | 収入金額×0.9-1,200,000円 | |

| 10,000,000円以上 | 収入金額-2,200,000円 | |

次のとおり改正となりました。

| 年齢 | 公的年金等の収入金額 | 公的年金等に係る雑所得金額 | ||

|---|---|---|---|---|

| 公的年金等に係る雑所得金額以外の所得に係る合計所得金額 | ||||

| 1,000万円以下 | 1,000万円超2,000万円以下 | 2,000万円超 | ||

| 65歳未満 | 400,000円以下 | 0円 | 0円 | 0円 |

| 400,001円~500,000円 | 収入金額-400,000円 | |||

| 500,001円~600,000円 | 収入金額-500,000円 | |||

| 600,001円~1,299,999円 | 収入金額-600,000円 | |||

| 1,300,000円~4,099,999円 | 収入金額×0.75-275,000円 | 収入金額×0.75-175,000円 | 収入金額×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | 収入金額×0.85-685,000円 | 収入金額×0.85-585,000円 | 収入金額×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | 収入金額×0.95-1,455,000円 | 収入金額×0.95-1,355,000円 | 収入金額×0.95-1,255,000円 | |

| 10,000,000円以上 | 収入金額-1,955,000円 | 収入金額-1,855,000円 | 収入金額-1,755,000円 | |

| 65歳以上 | 900,000円以下 | 0円 | 0円 | 0円 |

| 900,001円~1,000,000円 | 収入金額-900,000円 | |||

| 1,000,001円~1,100,000円 | 収入金額-1,000,000円 | |||

| 1,100,001円~3,299,999円 | 収入金額-1,100,000円 | |||

| 3,300,000円~4,099,999円 | 収入金額×0.75-275,000円 | 収入金額×0.75-175,000円 | 収入金額×0.75-75,000円 | |

| 4,100,000円~7,699,999円 | 収入金額×0.85-685,000円 | 収入金額×0.85-585,000円 | 収入金額×0.85-485,000円 | |

| 7,700,000円~9,999,999円 | 収入金額×0.95-1,455,000円 | 収入金額×0.95-1,355,000円 | 収入金額×0.95-1,255,000円 | |

| 10,000,000円以上 | 収入金額-1,955,000円 | 収入金額-1,855,000円 | 収入金額1,755,000円 | |

| 年齢 | 公的年金等の収入金額 | 公的年金等に係る雑所得金額 |

|---|---|---|

| 65歳未満 | 700,000円以下 | 0円 |

| 700,001円~1,299,999円 | 収入金額-700,000円 | |

| 1,300,000円~4,099,999円 | 収入金額×0.75-375,000円 | |

| 4,100,000円~7,699,999円 | 収入金額×0.85-785,000円 | |

| 7,700,000円以上 | 収入金額×0.95-1,555,000円 | |

| 65歳以上 | 1,200,000円以下 | 0円 |

| 1,200,001円~3,299,999円 | 収入金額-1,200,000円 | |

| 3,300,000円~4,099,999円 | 収入金額×0.75-375,000円 | |

| 4,100,000円~7,699,999円 | 収入金額×0.85-785,000円 | |

| 7,700,000円以上 | 収入金額×0.95-1,555,000円 |

次のとおり改正となりました。

| 合計所得金額 | 基礎控除額 | |

|---|---|---|

| 改正後 | 改正前 | |

| 2,400万円以下 | 43万円 | 33万円(所得制限なし) |

| 2,400万円超2,450万円以下 | 29万円 | |

| 2,450万円超2,500万円以下 | 15万円 | |

| 2,500万円超 | 適用なし | |

給与所得控除について、上限となる給与収入が850万円に引き下げられたため、給与収入850万円超の納税義務者は増税となります。そのため給与収入850万円超の納税義務者のうち、子育てや介護を行っている者に負担増が生じないよう「所得金額調整控除」が創設されました。

また、給与所得と年金所得それぞれの控除額が10万円引き下げられたため、両方の所得を有する場合、基礎控除が10万円引き上げられても負担増が生じるケースがあります。このような場合にも、負担増が生じないよう所得金額調整控除が適用されます。

次の適用条件のいずれかに該当する者の総所得金額を計算する場合、計算式から算出した額を給与所得の金額から控除されます。適用条件は次のとおりです。

計算式:(給与等の収入金額-850万円)×10%(小数点以下切り上げ)

(注1)給与等の収入金額が1,000万円を超える場合には1,000万円とします。

(注2)この控除は、扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限がありません。したがって、例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいるような場合には、その夫婦双方がこの控除の適用を受けることができます。

給与所得控除後の給与等の金額及び公的年金等の雑所得の金額の合計額が10万円を超える納税義務者は、次の計算式から算出した金額を給与所得の金額から控除されます。

(注1)「給与所得控除後の給与等の金額」、「公的年金等の雑所得の金額」ともに上限10万円となります。

(注2)上記の「子ども・特別障害者等を有する者等の所得金額調整控除」の適用がある場合は、その適用後の給与所得金額から控除します。

給与所得控除・公的年金等控除・基礎控除の改正により、扶養親族等の合計所得金額要件なども見直されました。

各要件については、以下の表のとおりです。

| 要件等 | 改正後 | 改正前 | |

|---|---|---|---|

| 同一生計配偶者及び扶養親族の前年の合計所得金額要件 | 48万円以下 | 38万円以下 | |

| 配偶者特別控除の対象となる配偶者の前年の合計所得金額要件 | 48万円超133万円以下 | 38万円超123万円以下 | |

| 勤労学生の前年の合計所得金額要件 | 75万円以下 | 65万円以下 | |

| 雑損控除に係る親族の前年の総所得金額等要件 | 48万円以下 | 38万円以下 | |

| 家内労働者等の事業所得等の所得計算の特例について、必要経費に算入する金額の最低保障額 | 55万円 | 65万円 | |

| 障害者、未成年者、ひとり親または寡婦に対する個人住民税の非課税措置の前年の合計所得金額要件 | 135万円以下 | 125万円以下 | |

| 均等割非課税基準における前年の合計所得金額 | 同一生計配偶者及び扶養親族がいない方 | 38万円 | 28万円 |

| 同一生計配偶者または扶養親族がいる方 | 28万円×(同一生計配偶者及び扶養親族の合計数+1)+10万円+16万8千円 | 28万円×(同一生計配偶者及び扶養親族の合計数+1)+16万8千円 | |

| 所得割非課税基準における前年の総所得金額等 | 同一生計配偶者及び扶養親族がいない方 | 45万円 | 35万円 |

| 同一生計配偶者または扶養親族がいる方 | 35万円×(同一生計配偶者及び扶養親族の合計数+1)+10万円+32万円 | 35万円×(同一生計配偶者及び扶養親族の合計数+1)+32万円 | |

(注1)ひとり親控除、寡婦控除のいずれについても、住民票の続柄に「夫(未届)」「妻(未届)」の記載がある方は、適用されません。

(注2)生計を一にする子の年齢に制限はありません。また、ひとり親、寡婦の対象年齢に上限はありません。

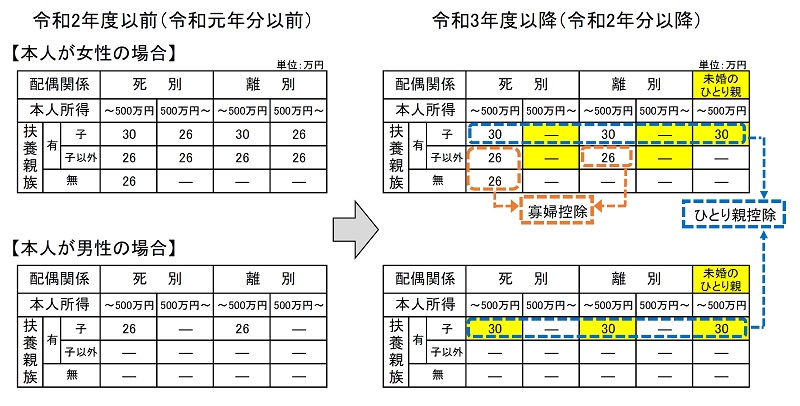

(注)黄色部分が変更点

現行の寡婦、寡夫に対する個人市民税・県民税の人的非課税措置が見直され、ひとり親及び寡婦が対象となりました。

これにより、ひとり親もしくは寡婦に該当する方で、合計所得が135万円以下(改正前は125万円以下)の場合は、個人市民税・県民税の非課税措置の対象となりました。

提出期限の属する年の前々年の1月1日から12月31日までの間に提出すべき支払調書等(所得税に係る給与所得の源泉徴収票等)の枚数が100枚以上となる場合、給与支払報告書及び公的年金等支払報告書をeLTAXまたは光ディスク等により提出しなければならないこととされました(改正前は1,000枚以上)。

(注)令和3年1月1日以後に提出すべき給与支払報告書及び公的年金等支払報告が対象となります。