本給付金の受付は終了しました。

令和6年分の所得税及び令和6年度分の個人住民税において、納税者及び配偶者を含めた扶養親族1人につき、所得税3万円、個人住民税1万円を控除する定額減税が実施されます。

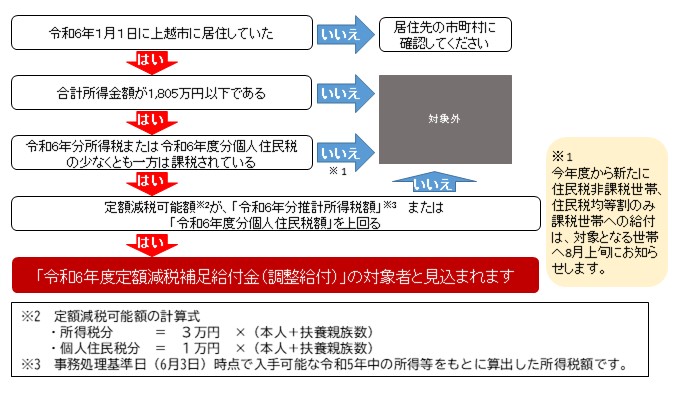

その中で、定額減税しきれないと見込まれる方につきましては、自治体が定額減税補足給付金(調整給付)を支給することが決定されました。

対象となる方へ給付金の支給額と算出式を記載した確認書を6月27日(木曜日)に発送しました。給付金の振り込みには、申請いただいてからおよそ3週間程度かかる見込みです。

なお、この給付金に係るコールセンター(電話番号:025-520-4030)及び相談窓口(三和区総合事務所2階)を開設しています。

上越市から令和6年度個人住民税が課税されている方のうち、納税義務者及び配偶者を含めた扶養親族に基づき算定される定額減税可能額が「令和6年分推計所得税額(令和5年分所得税額)」または「令和6年度分個⼈住⺠税額」を上回る⽅が対象です。

(注)納税義務者本⼈の合計所得⾦額が1,805万円以下である場合に限ります。

(注)所得税額と個⼈住⺠税額ともに税額がない⽅については、調整給付⾦の対象外です。

上越市定額減税補足給付金(調整給付)のご案内 [PDFファイル/833KB]

所得税分=3万円 減税対象⼈数

減税対象⼈数

個⼈住⺠税分=1万円 減税対象⼈数

減税対象⼈数

(注)減税対象⼈数とは、納税者本⼈+同⼀⽣計配偶者+扶養親族(16歳未満扶養親族を含む)の数

(注)国外に居住している配偶者及び扶養親族は、減税対象⼈数に含みません。

(1)と(2)の合計額(合計額を万円単位に切り上げる)

(1)所得税分定額減税可能額-令和6年分推計所得税額(令和5年分所得税額)

(2)個⼈住⺠税分定額減税可能額-令和6年度分個⼈住⺠税額

(注)所得税については令和5年の所得・控除の状況に基づき給付額を算定しますが、令和6年分の所得税額の確定などにより、当初の給付額に不足があることが判明した場合は、追加で令和7年に給付します。

納税義務者本人が配偶者と子ども2人を扶養している場合

納税義務者本人の令和6年分推計所得税額(減税前) 7万3千円

所得税分定額減税可能額:3万円 (本人+扶養親族数3人)=12万円

(本人+扶養親族数3人)=12万円

納税義務者本人の令和6年度分個人住民税額(減税前) 2万5千円

個人住民税分定額減税可能額:1万円 (本人+扶養親族数3人)=4万円

(本人+扶養親族数3人)=4万円

(1)所得税分控除不足額:12万円(所得税分定額減税可能額)- 7万3千円(令和6年分推計所得税額(減税前))=4万7千円

(2)個人住民税分控除不足額:4万円(個人住民税分定額減税可能額)-2万5千円(令和6年度分個人住民税額(減税前) )=1万5千円

調整給付額

(1)4万7千円(所得税分控除不足額)+(2)1万5千円(個人住民税分控除不足額)=6万2千円

支給額は、1万円単位で切り上げとなることから7万円となります。

支給対象となる方には6月27日(木曜日)に確認書を発送しました。確認書に記された所定の手続に従って給付金を受け取る口座などを返信用紙に記入し、返送してください。

オンラインで申請する場合は、確認書に記載の二次元コードを読み取り手続を行ってください。

確認書を受理した方から随時給付手続を進める予定ですが、振込処理に3週間程度かかります。

申請期限は、令和6年10月31日(木曜日)です。

市や国などが、下記のことを行うことは絶対にありません。市や国などの職員を名乗る「振り込め詐欺」や「個人情報の詐取」にご注意ください。

定額減税・給付金を騙った電話・メールに対する注意喚起 [PDFファイル/449KB]

令和6年度、個人住民税の納税者(課税対象者)であり、定額減税しきれないと見込まれる方(定額減税可能額が減税前税額を上回ると見込まれる方)が、調整給付の対象となります。

ただし、次に該当する場合には、対象となりません。

支給対象となる方には6月27日(木曜日)に確認書を発送しました。確認書に記載された所定の手続に従って申請してください。

調整給付を実施するのは、令和6年度の個人住民税を課税している自治体(原則、令和6年1月1日時点で住民登録されている自治体)です。必ずしも現在の住民票上の自治体とは限りません。

所得税と個人住民税のいずれか一方が課税されており、定額減税の対象であれば、調整給付は税額なしでも給付金額を算出し、対象者1人につき4万円(3万円+1万円)を基礎として計算します。

(例)扶養親族なしのケースを想定

(1)所得税分給付額

定額減税可能額(30,000円)-税額(0円)=30,000円

(2)個人住民税分給付額

定額減税可能額(10,000円)-税額(4,500円)= 5,500円

(3)合計

所得税分給付額(1)+個人住民税分給付額(2)=35,500円

(4)給付金額

合計額の35,500円を1万円単位に切上げ=40,000円

調整給付の対象とはなりませんが、今年度(令和6年度)新たに個人住民税が非課税となった世帯や個人住民税均等割のみが課税される世帯は、生活支援給付金の対象世帯となり得ます。ただし、令和5年度において生活支援給付金の給付対象となった世帯や世帯全員が課税者に扶養されている世帯は対象となりません。

所得税は、令和6年分推計所得税額を活用しており、実額による算定ではないことを踏まえ、令和6年分所得税及び定額減税の実績額等が確定した後、調整給付に不足が生じる場合には、令和7年に追加で不足分の給付を行う予定です。

所得税については、令和6年分の税額が確定し、給付額に不足が生じる場合、令和7年に追加で給付する予定です。個人住民税についても、税額変更により本給付額に不足が生じる場合は、同様に対応する予定です。

過大給付については、返還を求めることはありません。

調整給付は住宅ローンやふるさと納税などの税額控除後の個人住民税額や所得税額に対して、定額減税しきれない分を給付します。

定額減税及び調整給付の取扱いは、所得税と個人住民税で以下のように異なります。

本給付の法的性格は、民法上の贈与契約であり、給付金の支給にあたっては、支給対象者の受贈の意思表示が必要となります。 したがって、令和6年1月2日以降、支給対象者が死亡した場合、以下の取扱いとなります。

支給対象者が、

(1)給付申請を行うことなく亡くなられた場合 調整給付は支給されません。

調整給付は支給されません。

(2)給付申請を行った後に亡くなられた場合 支給対象者に対し給付が行われ、他の相続財産とともに、相続の対象となります。

支給対象者に対し給付が行われ、他の相続財産とともに、相続の対象となります。

対象となります。定額減税及び調整給付における扶養親族は、令和5年12月31日時点のものを適用するためです。

上越市では、支給対象者へ迅速な給付を行うため、受取口座を申告いただく方が早く給付できると見込み、申請方式による給付を行うこととしています。

令和6年1月1日時点で国内に居住していない場合は、令和6年度分の個人住民税の課税対象外となることから、本給付の給付対象とはなりません。

令和6年1月2日以降に国外に出国した場合、調整給付の要件を満たしていれば、本給付の対象となります。この場合で令和7年1月1日までに日本に入国し、令和7年1月1日時点で国内に居住している場合は、令和6年分所得税及び定額減税の実績額等が確定した後、調整給付額に不足が生じる場合は不足額給付の対象となります。

子どもが国外に居住している場合には、生活費の送金等を行う扶養控除の対象であっても、定額減税及び調整給付金を算定するうえでの扶養親族の対象とはなりません。

「物価高騰対策給付金に係る差押禁止等に関する法律施行規則」に基づき課税対象とはならず、差押え等もできないものとなります。また、生活保護制度においても、今回の給付は収入として認定しないこととされています。

本給付金の受付は終了しました。

総務課 定額減税補足給付金 担当

電話番号:025-520-5837

所得税の定額減税については、国税庁ホームページ「定額減税特設サイト」(外部リンク)<外部リンク>をご覧ください。